Рынок стали

Сталелитейная и медная промышленность выступают своего рода индикаторами здоровья мировой экономики. Как сталь, так и медь используются в качестве базовых материалов в широчайшем ряде других отраслей промышленности – например, в производстве бытовой техники, автомобилей, индустриального оборудования, в строительстве железнодорожной инфраструктуры, недвижимости самого разного назначения и так далее.

2025

Производство стали в мире за год сократилось на 2% до 1,8 млрд тонн

В 2025 году объем мирового производства стали снизился на 2% до 1,849 млрд тонн. Эти данные из отчета Всемирной ассоциации производителей стали (World Steel Association) были опубликованы 26 января 2026 года.

Согласно версии World Steel, в первую десятку стран-производителей стали по итогам 2025 года вошли:

- Китай – 960,8 млн т (-4,4% г./г.)

- Индия – 164,9 млн т (+10,4%)

- США – 82 млн т (+3,1%)

- Япония – 80,7 млн т (-4%)

- Россия – 67,8 млн т (-4,5%)

- Южная Корея – 61,9 млн т (-2,8%)

- Турция – 38,1 млн т (+3,3%)

- Германия – 34,1 млн т (-8,6%)

- Бразилия – 33,3 млн т (-1,6%)

- Иран – 31,8 млн т (+1,4%).

Ключевым фактором спада выплавки стало сокращение выпуска стали в Китае, крупнейшем мировом производителе. Аналитик агентства «Эксперт РА» Кирилл Лысенко связал это со слабым спросом в секторе недвижимости и строительства, формирующем спрос на сортовой прокат. Он прогнозирует дальнейшее, но более медленное снижение производства в КНР в 2026 году — на 2–4%, до 930–940 млн тонн. Дополнительным ограничителем роста выпуска стали в КНР, по мнению Лысенко, является государственная политика контроля мощностей и выбросов.

При этом три страны из первой десятки нарастили производство. Наибольший рост продемонстрировала Индия (+10,4%). По словам Кирилла Лысенко, этому способствовала стратегия развития промышленности и инфраструктуры и общий рост экономики. Лысенко ожидает продолжения роста производства в Индии как минимум на 7% в 2026 году. Увеличение выпуска также зафиксировано в США (+3,1%) и Турции (+3,3%).Российский рынок WMS-систем: оценки, тренды и крупнейшие поставщики. Обзор TAdviser

Производство в России, занявшей пятое место, сократилось на 4,5% до 67,8 млн тонн, что близко к оценке корпорации «Чермет» в 67,4 млн тонн. Эксперт института экономики роста им. П. А. Столыпина Павел Гамов прогнозирует снижение еще на 5% в 2026 году, связывая это с высокой ключевой ставкой в 16%, которая сдерживает инвестиционную активность. По оценке гендиректора «Северстали» Александра Шевелева, для восстановления спроса на металлопродукцию необходимо снижение ставки до 12%, что маловероятно в 2026 году.[1]

Производство стали в России за год сократилось на 4,6% до 67,4 млн тонн

В России по итогам 2025 года было произведено 67,4 млн т стали и 50,3 млн т чугуна. Выплавка стали за год сократилась на 4,6%, производство чугуна уменьшилось на 1,4%. Об этом свидетельствуют предварительные данные корпорации «Чермет», с которыми TAdviser ознакомился в январе 2026 года.

Наиболее существенное падение эксперты компании фиксируют в сегменте стальных труб, выпуск которых уменьшился на 20% до 10 млн т. Тем не менее, результаты года оказались лучше пессимистичных прогнозов, предполагавших снижение выпуска стали более чем на 10%.

Начальник управления аналитики по рынку ценных бумаг Альфа-банка Борис Красноженов заявил, что объемы производства в первой половине 2026 года сохранятся на уровне 2025 года. По мнению эксперта, росту препятствуют избыток предложения на внутреннем рынке и низкие цены на ключевых экспортных направлениях.

Генеральный директор «Северстали» Александр Шевелев подчеркнул, что восстановление инвестиционной активности и спроса на металл в России возможно при снижении ключевой ставки до 12%, что маловероятно в 2026 году. Управляющий директор рейтингового агентства НКР Дмитрий Орехов считает, что спрос со стороны строительства и машиностроения продолжит снижаться, хотя и менее глубокими темпами, чем в зимний период 2024-2025 годов.

Дмитрий Орехов также указал, что Центральный банк заявил о продолжении цикла смягчения денежно-кредитной политики. По мнению управляющего директора НКР, это создает предпосылки для постепенного восстановления спроса, которое может начаться со второй половины 2026 года.

Однако для возврата к докризисным объемам производства, достигнутым в 2021 году (77,8 млн т стали), по оценкам агентства НКР, потребуется от пяти до семи лет. Эксперты компании считают, что отрасль продолжит испытывать давление санкционных ограничений и неопределенной глобальной экономической конъюнктуры.[2]

2024

5 крупнейших стран-экспортеров стали

В 2024 году объем мирового экспорта стали (проката и полуфабрикатов) вырос на 3,3% по сравнению с 2023-м, достигнув 449,2 млн тонн. Это свидетельствует о постепенном восстановлении международной экономической активности и устойчивом спросе на стальную продукцию в различных секторах, включая строительство и машиностроение. Такие данные приводятся в исследовании Всемирной ассоциации стали, с результатами которого TAdviser ознакомился в конце октября 2025 года.

По объему экспорта лидирует Китай, увеличивший поставки до 117,1 млн тонн (плюс 24% по отношению к 2023-му). Далее следуют Япония с 31,2 млн тонн (минус 3,1% г/г) и Южная Корея с 28 млн тонн (плюс 3,7%). Евросоюз увеличил экспорт стальной продукции на 6,9% в годовом исчислении — до 27,8 млн тонн. Турция экспортировав 17 млн тонн стали, что на 33,8% больше по сравнению с 2023-м.

В целом, доля азиатских стран в мировом экспорте увеличилась, в то время как европейские производители сократили показатели: итоговый результат составил соответственно 48% и 27,8%. Отмечается тенденция к росту торговли полуфабрикатами. В частности, в 2024 году мировой экспорт такой продукции достиг 54,6 млн тонн по сравнению с 53,1 млн тонн в 2023 году и 44,6 млн тонн в 2022 году.

Мировое производство стали в 2024 году составило 1,76 млрд тонн, снизившись на 1% по сравнению с предыдущим годом. Доля экспорта в общем объеме производства достигла 25,5% по сравнению с 24% в 2023 году.

Если рассматривать сегмент экспорта железа и стали, то лидерство, по данным Всемирной торговой организации, удерживает Евросоюз, поставивший в 2024 году продукцию на сумму в $167 млрд. Далее идут Китай с результатом $89 млрд и Япония с $29 млрд. Россия в этом списке располагается на восьмой позиции с объемом экспорта на уровне $14 млрд.[3]

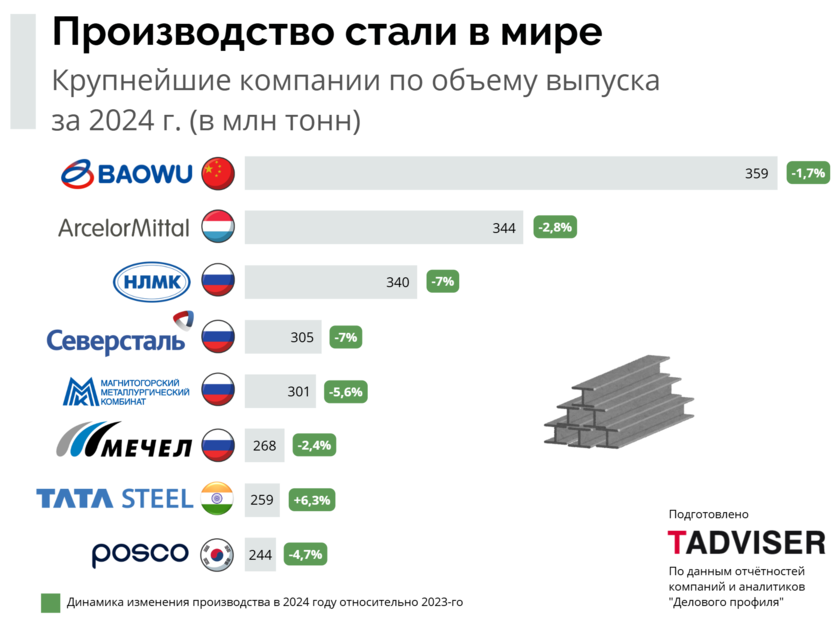

Крупнейшие в мире производители стали. НЛМК в тройке лидеров

В октябре 2025 года TAdviser подготовил инфографику, посвященную крупнейшим в мире производителям стали. В рамках этой работы были изучены финансовые отчеты компаний, а также использованы данные аудиторско-консалтинговой компании «Деловой профиль».

Лидером рынка является китайская компания Baowu, которая в 2024 году изготовила 132 млн тонн стали. Следом идут ArcelorMittal и российский НЛМК с показателями в 69 млн и 17,6 млн тонн соответственно.

По словам аналитиков «Делового профиля», к 2024 году мировой рынок стали характеризуется фрагментацией, где рост обеспечивают развивающиеся страны, а развитые демонстрируют стагнацию. Ключевыми вызовами отрасли являются экологические барьеры, геополитическая нестабильность и потребность в технологической модернизации. Для России критически важными факторами становятся переход на низкоуглеродные технологии и диверсификация экспортных рынков, что позволит минимизировать риски потери доли из-за введения CBAM и санкционного давления.

Несмотря на традиционно сильные позиции среди крупнейших экспортеров, в 2024 году объемы российского экспорта стали сократились на 7,9% относительно показателей 2023 года. По данным «Русской стали», доля страны в мировом экспорте в 2022 году составляла 4,5%, что уступает лидерам: Китаю (17%), Японии (7,9%), Европейскому союзу (6,5%) и Южной Корее (6,3%). Основными направлениями поставок остаются Турция, страны Ближнего Востока и Азии, а также Северная Африка, в то время как экспорт в ЕС ограничен санкциями.

В Азии Китай сохраняет статус крупнейшего производителя с объемом 1,005 млрд тонн по итогам 2024 года, хотя темпы роста замедлились. Индия демонстрирует устойчивый рост производства благодаря развитию промышленности и инфраструктуры. В Европе ЕС показывает рост, поддерживаемый инвестициями в «зеленую» металлургию, в то время как США сократили выпуск из-за высоких энергозатрат и азиатской конкуренции, а Мексика столкнулась со значительным спадом.[4]

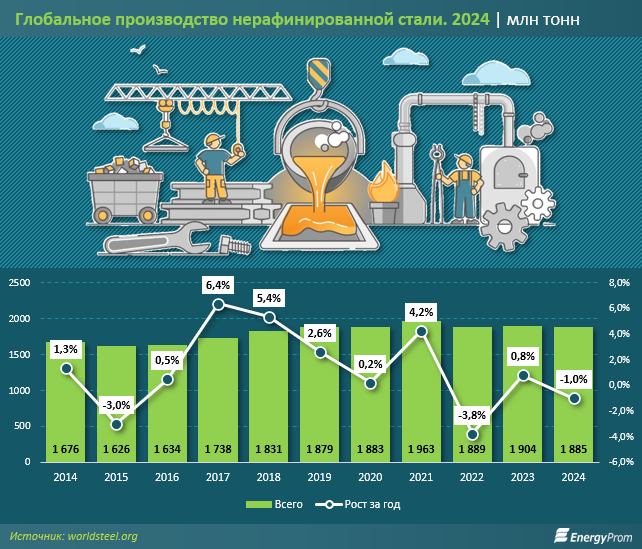

Сокращение производства стали в мире на 1,0% до 1,885 млрд тонн

Глобальное производство нерафинированной стали в 2024 году составило 1,885 млрд тонн, что на 1,0% меньше показателя 2023 года, продолжая тенденцию снижения после пикового значения 2021 года в 1,963 млрд тонн. Отрасль демонстрирует нисходящую траекторию: падение на 3,8% в 2022 году, незначительный рост на 0,8% в 2023 году и повторное сокращение в 2024 году, показывают данные Всемирной ассоциации стали в июле 2025 года.

Как передает DKNews, 98% мирового производства нерафинированной стали приходится на 71 страну, отчитывающуюся перед Всемирной ассоциацией стали, включая Казахстан. Более половины выпущенной стали используется в строительстве и инфраструктуре, 16% — в машиностроении, 12% — в автомобилестроении, 5% — в производстве транспорта.

Китай сохраняет доминирующие позиции в мировом производстве стали, обеспечивая 53,3% глобального выпуска в 2024 году против 49,1% в 2014 году. Поднебесная произвела чуть более 1 млрд тонн нерафинированной стали, что превышает объёмы всех остальных стран, вместе взятых.

Несмотря на лидирующие позиции, производство стали в Китае сократилось на 2,3% в 2024 году, или на 23,8 млн тонн по сравнению с 2023 годом. Правительство КНР проводит политику сдерживания роста отрасли, призывая компании не производить сталь без заказов или подтверждённой оплаты.

Пекин объявил о планах дальнейшего сокращения выпуска стали, при этом некоторые эксперты прогнозируют уменьшение производства до 50 млн тонн в 2025 году. Такая политика направлена на предотвращение перепроизводства и стабилизацию рынка.

На другие азиатские страны в совокупности пришлось 20,3% мирового производства нерафинированной стали. Индия занимает второе место с долей 7,9%, произведя 149,4 млн тонн. Япония находится на третьей позиции с 4,5% мирового производства и объёмом 84 млн тонн.[5]

Сокращение потребления стали в России на 5,7% до 43,7 млн тонн

По итогам 2024 года потребление стали в России составило около 43,7 млн тонн. Это на 5,7% меньше по сравнению с результатом за 2023-й, когда показатель оценивался в 46,3 млн тонн. Такие данные в конце января 2025 года обнародовала горно-металлургическая компания «Северсталь».

Отмечается, что основным фактором снижения спроса является высокий уровень ключевой ставки Банка России, из-за чего наблюдается ограничение финансирования. Кроме того, негативное влияние на отрасль оказал перенос сроков реализации проектов, главным образом инфраструктурного и нежилого строительства.

| | В целом, около 43,7 миллионов тонн стали потребила Российская Федерация в 2024 году, что существенно ниже возможностей металлургов, которые составляют около 70 миллионов тонн. Учитывая эту ситуацию, мы ищем и находим новые возможности для наших клиентов, — говорит генеральный директор «Северстали» Александр Шевелев. | |

Компания «Яков и Партнеры» отмечает, что устойчивое развитие российской сталелитейной отрасли остается под давлением как в денежном, так и в физическом выражении, что связано со сложившейся геополитической обстановкой. Одним из ключевых драйверов роста может стать усиление позиций металлоемких секторов экономики, включая машиностроение. Вместе с тем российская металлургия, обеспечивающая около 5% ВВП страны, столкнулась с существенными изменениями в географии экспорта и стремительно меняющимися рыночными условиями.

С учетом сформировавшейся ситуации аналитики прогнозируют, что рост внутреннего потребления стали в России до 2030 года составит около 1,2–2,7 млн тонн. Ключевыми потребителями металла в этот период могут стать компании строительной и машиностроительной отраслей. Кроме того, значительные объемы стали потребуется для крупных проектов в железнодорожной сфере.[6]

10 стран-лидеров по производству стали

В 2024 году глобальный объем производства нерафинированной стали составил примерно 1,88 млрд тонн. Это на 0,8% меньше по сравнению с 2023-м, когда показатель равнялся 1,9 млрд тонн. Такие данные приводятся в исследовании Всемирной ассоциации производителей стали (World Steel Association), результаты которого опубликованы 24 января 2025 года.

Лидером по производству стали является Китай: в 2024-м эта страна показала результат около 1,01 млрд тонн, что на 1,7% меньше по сравнению с предыдущим годом (1,02 млрд тонн). На втором месте с большим отрывом располагается Индия со 149,6 млн тонн против 140,8 млн тонн в 2023 году: рост зафиксирован на уровне 6,3%. Замыкает тройку Япония, у которой объем производства в годовом исчислении уменьшился на 3,4% — с 87 млн тонн до 84 млн тонн.

На четвертой строке в рейтинге находятся США, у которых годовой объем производства стали снизился на 2,4% — с 81,4 млн тонн до 79,5 млн тонн. Пятую позицию занимает Россия с результатом 70,7 млн тонн против 76 млн тонн в 2023 году: падение оказалось на уровне 7%. Кроме того, в десятку стран-лидеров по производству стали входят:

6. Южная Корея — 63,5 млн тонн (минус 4,7% по отношению к 2023 году);

7. Германия — 37,2 млн тонн (плюс 5,2%);

8. Турция — 36,9 млн тонн (плюс 9,4%);

9. Бразилия — 33,7 млн тонн (плюс 5,3%);

10. Иран — 31 млн тонн (плюс 0,8%).

Отмечается, что динамика объемов производства стали в России с 2018-го по 2024 годы характеризуется существенными изменениями, вызванными как внутренними, так и внешними факторами. Влияние на отрасль оказывают международные санкции, разрыв логистических цепочек и усложнение торговли, повышенные транспортные издержки и невозможность получения ряда необходимых компонентов для металлургического производства.[7]

Сокращение выплавки стали в России на 7% до 70,7 млн т

В 2024 году объем выплавки стали в России составил 70,7 млн т, что на 7% меньше, чем в 2023 году. Такие данные в январе 2025 года приводит информационно-аналитическая компания «Корпорация Чермет».

Согласно преставленной информации, спад продолжался на протяжении всего 2024 года, и ни в одном месяце отрасль не показала положительной динамики. Сектор черной металлургии в России остается преимущественно ориентированным на экспорт, и ограничения на внешние поставки оказали значительное влияние на производство. В 2022 году Евросоюз полностью запретил импорт стального проката, арматуры и труб из России. Великобритания и США ввели дополнительные пошлины — американские заградительные тарифы достигли 70%, что существенно затруднило поставки российской металлопродукции. Экспорт стального проката в 2024 году упал на 22% до 14,1 млн т. Наибольшее сокращение наблюдалось в категории стальных труб — их поставки сократились на 41%.

По данным аналитиков компании Metals & Mining Intelligence, использование производственных мощностей российских металлургических предприятий составило 85% для полного цикла и лишь 65% для электросталеплавильных заводов. На внутреннем рынке спрос также продемонстрировал снижение. В 2024 году он упал на 6% и составил 43,7 млн т.

По оценке «Северстали», причиной стало замедление темпов роста в строительстве и высокая ключевая ставка, удерживаемая Банком России на уровне 21%. Рост ипотеки в стране замедлился — по данным Frank RG, объем ипотечного рынка снизился на 40% и составил ₽4,8 трлн. Средние ставки по несубсидируемым программам увеличились с 16% до 28% годовых.

Наиболее заметным стало сокращение объемов проката на 6% до 61,8 млн т, производства чугуна на 6% до 51,1 млн т, а также труб всех видов на 5% до 12,6 млн т. Производство сырьевой базы также сократилось. Выпуск коксующегося угля составил 24 млн т, что на 6% меньше, чем в 2023 году, а производство железной руды снизилось на 1% до 104,9 млн т.[8]

2023

Рост производства стали в России на 5,6% до 75,8 млн тонн

Объем производства стали в России по итогам 2023 года достиг 75,8 млн тонн, что на 5,6% превосходит показатель годичной давности. Об этом свидетельствуют данные Всемирной ассоциации стали (WSA), о которых стало известно в апреле 2024 года.

Выплавка стали в РФ по итогам 2023 года почти вернулась на рекордный уровень 2021-го, когда российские металлурги произвели порядка 76 млн стали.

По оценкам WSA за 2023 год, Россия со своими показателями остается в пятерке крупнейших мировых производителей стали — она ее замыкает. На первом месте с гигантским отрывом Китай, за ним следуют Индия, Япония и США. Соединенные Штаты увеличили производство стали в прошлом году до 80,7 млн т с 80,5 млн годом ранее.

Данные WSA о возвращении выплавки стали к историческому максимуму подтвердил «Коммерсанту» Борис Красноженов из Альфа-банка. Он напомнил, что российские компании сектора черной металлургии остаются одними из самых эффективных в мире с текущей себестоимостью тонны горячекатаного проката около $300. По его мнению, в 2024 году общий объем выплавки стали, скорее всего, останется близок к уровню 2023 года. Но основные производители демонстрируют почти 100-процентную загрузку мощностей, указал он.

В феврале 2024 года вице-премьер России, глава Минпромторга Денис Мантуров говорил, что выплавка стали в России по итогам 2023 года выросла на 5,3%, «тем самым преодолев негативную тенденцию 2022 года». По словам Мантурова, российские металлурги полностью адаптировались к новым условиям, которые возникли после начала РФ военной спецоперации на Украине и последовавшими за ней западными санкциями. Глава Минпромторга уточнил, что стабилизация ситуации на рынке стали обусловлена диверсификацией структуры сбыта, в частности увеличением отгрузок на внутренний рынок, в том числе для инфраструктурных проектов и жилищного строительства.[9]

Рост продаж стали на 7% до 46,3 млн тонн

Потребление стали по итогам 2023 года выросло на 7%, до 46,3 млн тонн за счет проектов строительства и машиностроения. Об этом свидетельствуют данные Северстали, опубликованные в феврале 2024 года.

По оценкам компании, наибольший вклад в динамику рынка внесла строительная отрасль, которая выросла на 9% год к году. Как отмечают эксперты «Северстали», основными драйверами роста металлопотребления в этом секторе остаются господдержка строительства социального и коммерческого жилья, стабильный интерес к складской недвижимости, где сохраняются низкие показатели вакантности, и спрос на индивидуальное жилищное строительство, в том числе при поддержке специальных ипотечных программ.

Увеличилось потребление металлопродукции на возведение объектов инфраструктуры (+13%), коммерческих зданий (+9%), а также индивидуального жилья (+10%).

Отмечается, что машиностроительные предприятия продолжают восстановление после кризиса 2022 года, рост в 2023 году составил 14%. Потребление стали со стороны автомобилестроения увеличилось на 29% за счет высокого спроса на грузовую, коммерческую и спецтехнику, роста производства на «АвтоВАЗе» и выпуска автокомпонентов.

Как подчеркнули в «Северстали», в течение 2023 года отрасли удалось также решить проблемы с комплектующими в сегменте железнодорожного машиностроения, возрос спрос на грузоперевозки – все это позволило нарастить объемы производства и, как следствие, потребление увеличилось на 15%.

Источник «Коммерсанта» среди металлургов полагает, что уровень внутреннего металлопотребления в 2024 году сохранится на отметках 2023-го. В ММК считают, что дальнейший рост металлопотребления в течение 2024 года будет сдерживаться охлаждением спроса в жилищном строительстве после поднятия ключевой ставки.[10]

2022: Импорт нержавеющей стали упал на 20% до 372 тыс. тонн

Импорт металлургической продукции из нержавеющей стали в Россию по итогам 2022 года составил чуть более 372 тыс. тонн, что на 19,6% меньше, чем годом ранее. Такие данные в феврале 2023 года привела ассоциация потребителей и поставщиков спецсталей и сплавов «Спецсталь».

По ее оценкам, в основном импорт шел из Китая (242 300 тонн), Индии (58 800 тонн) и Индонезии (21 080 тонн). В то же время, по данным отраслевого агентства Metals & Mining Intelligence (MMI), импорт в РФ плоского проката из нержавеющей стали в 2022 г. сократился на 15% до примерно 300 000 тонн. В данные «Спецстали» были включены все виды нержавеющего проката, в том числе заготовка, плоский и сортовой прокат, сварные и бесшовные трубы, пишут «Ведомости».

По данным издания, Россия на 70-80% использует нержавеющую сталь зарубежного производства. Она применяется в машиностроении, производстве бытовой техники, товаров народного потребления (кастрюли, ложки, вилки), сантехники, электрооборудования, оборудования для пищевой промышленности, труб и нужд военно-промышленного комплекса. По словам директора по развитию MMI Ильи Коломейца, спрос на этот продукт в России снизился из-за провала в машиностроении, в первую очередь речь идет об автомобилях, снижении выпуска товаров народного потребления и бытовой техники. Например, выпуск стиральных машин в России упал почти в два раза, что связано со снижением реальных располагаемых доходов населения и ростом цен.

Однако в пищевой промышленности, выпуске труб и строительстве спрос остался устойчивым. Скорее всего, выросло потребление и со стороны ВПК, хотя соответствующая статистика отсутствует.

В Минпромторге признали сокращение импорта продукции из нержавеющей стали, но подчеркнули, что на 9000 тонн выросло производства этого продукта у российских металлургов. Полные объемы производства в ведомстве не уточнили.[11]

2019: Цены на сталь снижаются

Цены на сталь на мировом рынке снижаются. В октябре 2019-го средняя стоимость стали опустилась на 16% в Китае, на 18% в Европе и на 21% в США по сравнению с аналогичным периодом прошлого года.

Цена на железную руду, базовое сырье сталелитейного производства, существенно выросла после катастрофы на дамбе Брумадинью в Бразилии, из-за которой горнодобывающей компании Vale, одной из крупнейших в мире, пришлось приостановить добычу богатой железной руды в регионе. В среднем для производства 1 тонны стали в доменной печи необходимы 1,4 тонны железной руды и 0,8 тонны коксового угля. Рост цен на базовое сырье существенно снижает рентабельность доменного производства стали, тогда как компании, использующие в производстве в основном стальной лом, страдают от роста цен значительно меньше.

Сектора-потребители стального сырья также переживают не лучшие времена. Так, европейский и китайский автопром страдают от ужесточения природоохранных норм и снижения личного спроса, которое объясняется, среди прочего, беспокойством потребителей по поводу торговых конфликтов. В США продажи автомобилей вследствие роста цен и торговых рисков также снижаются. Строительная промышленность, особенно инфраструктурный сегмент, демонстрирует неоднозначную динамику. Эксперты компании прогнозируют, что спрос на жилое строительство в странах Европы останется достаточно низким из-за замедления темпов экономического роста в ЕС и высоких цен на городское жилье. С другой стороны, позитивным импульсом для строительной промышленности в 2020 году может стать доступ к относительно дешевому и доступному заемному финансированию. Китайские застройщики находятся в не столь выгодном положении, так как обслуживание займов в КНР обходится существенно дороже, чем в ЕС. Впрочем, власти Китая, по всей видимости, намерены приступить к реализации ряда новых инфраструктурных проектов, которые могут обернуться немалой прибылью для производителей стали. Рост зарплат и трудовой занятости населения в США поддерживает спрос на жилье. Инвесторов, однако, беспокоит охлаждение мирового рынка и усугубления протекционизма.

Риски для отрасли в 2020 году: анализ экспертов

Эксперты Coface прогнозируют, что по итогам 2019 года темпы роста мирового ВВП составят 2,6%, в 2020-м – уже 2,5%. Учитывая высокую вероятность снижения спроса на сталь в целом ряде отраслей, можно ожидать, что доходы производителей стали продолжат снижаться. Темпы роста американского ВВП, согласно текущему прогнозу аналитиков компании, упадут почти вдвое (c 2,2% в 2019-м до 1,3% в 2020-м), а вместе с тем наверняка упадет и деловая активность в металлургическом секторе. По заявлению компании Nucor, одного из крупнейших американских производителей стали, складские запасы быстро копятся, а рыночные условия в следующие несколько кварталов обещают при этом стать более благоприятными. Производителям, использующим для выработки стали железную руду, придется мириться с ростом цен на базовое сырье, тогда как предприятия, использующие стальной лом, окажутся в более выгодном положении, так как цена стального лома на рынке США падала в 2019 году до отметки всего в $479 за тонну.

Ужесточение природоохранных норм может повысить и без того высокие издержки производителей. Считается, что примерно 5% парниковых газов в США образуется именно за счет деятельности сталелитейных производств. Если говорить о других странах, можно отметить Италию, где в настоящий момент ArcelorMittal вовлечен в судебные тяжбы с итальянским правительством из-за завода Ilva. Власти Италии настаивают, что ArcelorMittal, крупнейший в мире производитель стали, должен вложиться во внедрение на заводе Ilva новейших «зеленых» технологий, чтобы снизить объемы вредных выбросов и минимизировать влияние производства на окружающую среду.

В Китае политика государства под названием «Чистое небо» (англ. «Blue Sky») предусматривает целый ряд требований, в соответствии с которыми производители стали обязаны использовать только богатую железную руду с минимальной долей примесей, чтобы снизить объемы вредных атмосферных выбросов. Сталелитейная промышленность – второй крупнейший «загрязнитель» атмосферы после жилищно-коммунальной отрасли, использующей уголь для выработки электричества. Производители стали по всему Китаю вынуждены под угрозой остановки своих заводов вкладываться во внедрение технологий, позволяющих снизить объемы вредных выбросов.

В США администрация Дональда Трампа отменила ряд инициатив по снижению вредных атмосферных выбросов, принятых еще во времена президентства Барака Обамы. В то же время, однако, текущий президент намерен повысить производительность и конкурентоспособность национальной сталелитейной отрасли за счет ограничений, касающихся уменьшения объемов потребления энергии, используемой литейными цехами. Если это намерение претворится в жизнь и американские производители действительно вложатся в покупку новых, более технологичных доменных печей для своих заводов, объемы вредных выбросов в сталелитейной промышленности Соединенных Штатов могут существенно снизиться.

Сектор, по всей видимости, оправился после катастрофы на дамбе Брумадинью в Бразилии, так как цены на железную руду стали снижаться, но далеко не так быстро, как цены на сталь, что тревожит производителей. Китайские предприятия скупают богатую железную руду, чтобы уложиться в нормативы выбросов, установленные властями, поэтому прибыль производителей вряд ли существенно вырастет в ближайшее время. Согласно базовому сценарию Coface, уровень цен на сталь в 2020 году не восстановится до недавних относительно высоких значений. Тем не менее, если компании Vale удастся возобновить добычу богатой железной руды в поврежденных шахтах, производители стали по всему миру наверняка вдохнут чуть свободнее. Эксперты Coface, однако, считают, что снижение цен на базовое сырье в 2020 году при любом сценарии будет сопровождаться и снижением цен на сталь.

Согласно официальным данным китайских властей, избыток производственных мощностей в стране за последние несколько лет снизился. Ожидается, однако, что к 2030 году индийские заводы будут производить до 300 миллионов МТ стали (по сравнению со всего 101 МТ в 2017-м). Администрация премьер-министра Нарендры Моди намерена активно развивать индийскую инфраструктуру, которая на сегодняшний день находится в плачевном состоянии – это означает, что индийские производители получат возможность стать поставщиками в крупных инфраструктурных проектах и, соответственно, хорошо заработать. Индия – второй крупнейший мировой производитель стали после Китая, однако ввод в эксплуатацию дополнительных мощностей может стать причиной еще более существенного падения цен на сталь из-за дефицита спроса – так, например, одним из основных потребителей продукции сталелитейной промышленности является автопром, при этом продажи новых автомобилей в Индии за первые 10 месяцев текущего года упали.

2018: На Китай приходится 52% мирового производства

В 2018 году крупнейшими мировыми производителями стального сырья были:

В 2018 году международная металлургическая отрасль сильно пострадала от резкого повышения американских импортных тарифов на сталь, а разгоревшаяся впоследствии торговая война между Штатами и КНР только усугубила ситуацию, отмечают экономисты международной группы Coface. По результатам 3 квартала 2018 года рентабельность производителей стали по чистой прибыли составила 7,36%, а по итогам аналогичного периода 2019 года – уже всего 6%. При этом европейские и китайские производители пострадали куда сильнее (-28% и -21% соответственно), чем их американские коллеги (-1,2%).

По данным ОЭСР, производственный потенциал мировой сталелитейной отрасли сильно превышает как текущие объемы производства, так и спрос на ее продукцию. Избыток производственных мощностей по данным на конец 2018 года достиг 425,1 метрической тонны (МТ) – около 22% от общего объема произведенной за весь год стали. Если спрос на продукцию будет стагнировать или снижаться, доходы производителей могут резко упасть.

Примечания

- ↑ Китай остывает не спеша

- ↑ Металл вплавили в прогноз

- ↑ WTO

- ↑ Металлургическая отрасль в России: крупнейшие производители стали

- ↑ Казахстан укрепил позиции среди крупнейших производителей стали

- ↑ «Северсталь» подтвердила свою оценку падения спроса на сталь в РФ в 2024 году

- ↑ December 2024 crude steel production and 2024 global crude steel production totals

- ↑ Выплавка стали в России в 2024 году снизилась на 7%

- ↑ Терабайты укрепляют металл

- ↑ "Северсталь" отметила увеличение потребления стали в РФ в 2023 году на 7%

- ↑ Импорт нержавеющей стали в Россию в 2022 году упал на 20%